五、利息保障倍数

1.指标释义

利息保障倍数是息税前利润与利息费用的比值。是指公司通过经营赚取的利润所能覆盖负债所付利息的倍数。息税前利润是利润总额与利息费用的总和,也即净利润与所得税、利息费用的总和。而利息费用是本期发生的全部应付利息,由于利息费用一般记入财务费用,所以计算利息保障倍数时,一般会用财务费用代替。

利息保障倍数是衡量公司支付负债利息能力的指标,不仅反映了企业获利能力的大小,而且反映了获利能力对偿还到期债务的保证程度,它既是企业举债经营的前提依据,也是衡量企业长期偿债能力大小的重要标志。当公司盈利不能够覆盖公司所需支付利息时,说明公司面临较大的财务风险,存在拆东墙补西墙的可能性。

利息保障倍数想要保证正常的偿债能力,至少应大于1,且比值越高越好,越高表明公司长期偿债能力越强。如果利息保障倍数过低,公司将面临亏损,且面临偿债的安全性与稳定性下降的风险。为了考察公司偿付利息能力的稳定性,一般应计算5年或5年以上的利息保障倍数。若从安全的角度出发,应选择5年中最低的利息保障倍数值作为基本的利息偿付能力指标。

利息保障倍数同时也是是衡量公司盈利能力与财务风险匹配程度的重要指标,如果说公司的利润总额都不能够偿还负债的利息费用时,或者说仅能够支付公司的利息费用,那投资者在做出投资决策时就要谨慎,因为这样的公司面临财务风险的概率更大。

在分析公司的利息保障倍数时,要区分不同的行业,比如很多的互联网企业即使是运营了很多年也不盈利,所以不同的行业之间所要表达的风险标准是不一样的,再者经营环节占用大量现金的行业和竞争激烈的行业,利息保障倍数会偏低一点,所以在不同行业里面,利息保障倍数对于股价的反映和影响也不一样。

虽然利息保障倍数对于公司股价的影响是间接的,但是当股利保障倍数明显偏低时,说明公司面临一定的财务风险,所以要结合其他指标如资产负债率,速动比率,现金比率等指标,来作出合理的判断。

2.指标实战应用

(1)利息保障倍数是衡量财务风险的关键指标,毕竟公司的利息支出最终还是要靠公司的创收能力来偿还的,而不是靠拆东墙补西墙,当公司的利润较低,而负债所产生的利息费用较高时,公司的财务压力会变大,同时也会反映到股价上,造成股价在震荡中下行。相反,当公司利润高企利息支付倍数,能够覆盖利息支出几倍甚至几十倍时,同时也会反映到股价上,股价上涨。

(2)利息保障倍数只是分析股票投资价值的一个指标,所以在应用这个指标选股时,不仅要横向的与其他相关行业的公司对比,而且要纵向的在时间节点上与公司过去的数据做对比,看一下公司的利息保障倍数在同行业中处于什么样的位置,同时也要看公司的利息保障倍数是不是保持在较高的位置,并且是不是稳定。因为一家优秀的公司的盈利应该是稳定的而且应该是连续的。若是该指标大起大落,必然也会造成股价的剧烈波动,给投资人带来较大的投资风险。

(3)利息保障倍数对于公司股价的影响是间接的。但是当公司盈利下降,不能够覆盖公司的利息支出时,投资者可以选择利息保障倍数高的公司,当然,不同的行业利息保障倍数的平均标准是不一样的,当利息保障倍数偏低时,或许正是公司面临较大困难的时候,投资者可以利用利息保障倍数捕捉到“黑马”。

(4)在股票投资中,投资者也可以利用利息保障倍数来控制交易风险。投资者在买入股票时,利息保障倍数虽然不是最重要的指标,但是当市场风险来临时,却可以起到警示风险的重要作用。比如当宏观经济或者行业出现拐点时,股市行情也面临转向时,利息保障倍数的分析就非常重要了。如果宏观经济或者行业出现衰退,那些利息保障倍数较小的公司面临的股价下跌风险,会比利息保障倍数较大的股票更大。

3.案例分析:利息保障倍数分析

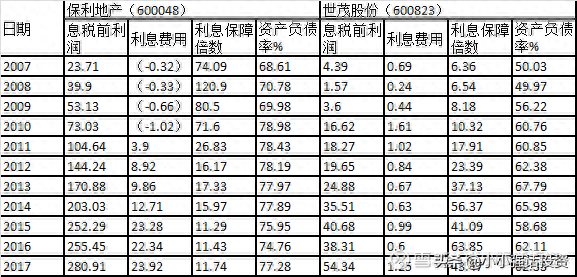

(1)根据保利地产(600048)和世贸股份(600823)2007年-2017年的年度财务报告,可以分别获得该公司各年度的息税前利润和利息费用数值,并通过计算可以得出各年度利息保障倍数指标值,如表1-6-1所示。从表中可以看出,保利地产(600048)的息税前利润在逐年增加,利息费用也在逐年低增,而利息保障倍数则逐年递减,最近3年趋于稳定。资产负债率基本保持在70%以上。世贸股份(600823)的息税前利润也在每年递增,但是增长幅度远低于保利地产(600048),利息费用并没有随着规模的扩大而显著增加,利息保障倍数基本上每年都在递增,大于保利地产的利息保障倍数,资产负债率保持在60%多,比保利地产的资产负债率低。

表1-6-1 保利地产(600048)和世贸股份(600823)利息保障倍数对比

(2)根据表1-6-1中保利地产(600048)和世贸股份(600823)2007-2017年的息税前利润数值,可以绘制出折线图,如图1-6-1所示。从图中可以看出,保利地产(600048)的息税前利润2007年至2017年实现了稳定而又较快增长,而世茂股份(600823)2007年至2017年息税前利润虽然也有所增长,但是增幅远低于保利地产菜(600048)。在2007年至2017年是地产行业发展的黄金十年,从图中可以看出世贸股份(600823)的业务规模并没有发展起来,这样的增幅是非常低的。

图1-6-1 保利地产(600048)和世茂股份(600823)息税前利润折线图

(3)根据表1-6-1中保利地产(600048)和世贸股份(600823)2007年-2017年的息税前利润数值,可以绘制出折线图利息支付倍数,如图1-6-2所示。从图中可以看出,保利地产(600048)的利息费用从2007年至2010年为负值,利息费用出现负值的原因是利息收入小于利息支出,所以出现了负值。从2011年开始,保利地产(600048)的利息费用实现了一个快速增长,这说明其业务规模实现了一个快速的扩张。只要其利润增幅大于利息费用的增幅,那么利息费用的增长就是合理的。

虽然世贸股份(600823)的利息费用增长比较平缓,实现了稳健经营,但是并不代表这样经营就是合理的,因为房地产业是杠杆率非常高的行业,想要实现扩张,必须用高杠杆,高周转,而世茂股份(600823)这种低杠杆势必损失了更大的发展机会。

图1-6-2 保利地产(600048)和世贸股份(600823)利息费用折线图

(4)根据表1-6-1中保利地产(600048)和世贸股份(600823)2007年-2017年的息税前利润数值,可以绘制出折线图,如图1-6-3所示。从图中可以看出,保利地产(600048)的利息保障倍数从2008年开始一直在下降,直到2012年以后保持在了较低的水平,我们结合其息税前利润和利息费用,可以看出,其息税前利润增长了231.74亿元,而利息费用增长了23.62亿元,利息费用的增幅远小于息税前利润的增幅。

图1-6-3 保利地产(600048)和世贸股份(600823)利息保障倍数折线图

世贸股份(600823)的利息保障倍数一直在提高,同时也结合其息税前利润和利息费用来展开分析,世茂股份的息税前利润从2007年至2017年间增长了49.95亿元,利息费用增长了0.56亿元。虽然其利息费用增幅远小于保利地产(600048),但是同时其息税前利润的增长幅度也远小于保利地产。

(5)图1-6-4所示为保利地产(600048)2007年-2017年日K线图,从图中可以看出保利地产(600048)的股价从2007年的最高点一直在回落,到2017年保利地产的股价一直在低位震荡。其股价可能也与利息保障倍数的下降有关,其利息保障倍数也从2008年的最高点一直下降到现在,在2015年保持在了11倍左右。其利息保障倍数指标的走势与股价的涨跌有相似之处。长期来看公司的股价与一些关键的财务指标走势可能相似,但是短期内受到各种因素影响,股价受市场情绪影响,并不一定能够反映公司的经营状况。

图1-6-4 保利地产(600048)2007年-2017年日K线图

图1-6-5所示为世茂股份(600823)2007年-2017年日K线图,从图中可以看出其股价除2015年受市场的影响,有较大的涨幅外,从2007年开始也在震荡中下行,其利息保障倍数在2016年达到了峰值,2017年又较2015年有所下降,按理说当各项经营指标向好的时候,股价也应创新高,但是有时候市场并不认同而被错杀,导致股价不振,所以我们在分析利息保障倍数时,一定要结合其他指标来分析。

图1-6-5 世贸股份(600823)2007年-2017年日K线图

———END———

限 时 特 惠: 本站每日持续更新海量各大内部创业教程,一年会员只需98元,全站资源免费下载 点击查看详情

站 长 微 信: Lgxmw666