伴随着业务量的一路高歌猛进,快递行业“马太效应”日益凸显。在未来的竞争中,快递行业格局或将大变,是就此定型还是转型谋变,我们拭目以待。

——老鬼邀你阅前思考

ღ来源 |双壹咨询

ღ原文|标题《2018上半年,快递行业格局有何变化?》,文中观点不代表本账号立场,仅供参考

高成长,格局改善,公司分化明显

快递是典型的大而美的行业三通一达物流,快递公司因其产品和服务的标准化从而可以享受规模经济,在物流板块中有最高的集中度,因而能够诞生巨头公司,纵观欧美国家, 最大的物流公司往往也是快递公司,如 UPS、FedEx、DHL,我们认为在中国同样将会如此。

中国快递行业依然处在高成长阶段(预计 2018-2020 业务量复合增速 20%),未来空间巨大,并且终端价格逐步止跌企稳,未来有望回升,而龙头公司正在快速获得市场份额, 集中度加速提升,具有很好的投资前景。各个公司之间也逐步产生分化,从投资策略上 讲应该优选龙头公司:业务量增长快、成本管控好、固定资产投入购建护城河和精细化管理提高服务质量。

极增速和成长空间如何?

未来三年业务量复合增速 20%

PART/01

不同于美国快递行业依靠商务件起家,中国快递行业的发展伴随着网购的迅速崛起:根据艾瑞咨询数据,从 2011 年到 2017 年,中国网络零售额复合增速达到37%,而快递业务量复合增速更是达到49%,其中大约七成左右的快递业务量来自网购;向前看,预测到 2020 年中国网络零售额超过 9.5 万亿元,2018-2020 年复合增速 17%,而根据国家邮政局十三五规划,预计到 2020 年中国快递业务量将达到 700 亿件,快递行业收 入达到 8000 亿元人民币,对应 2018-2020 复合增速 20%、17%,依然具有高成长性。

线上消费吸引力强,

网购渗透率和频率依然有提升空间

PART/02

中国的网购市场具有自身独特的优势:

1、线下实体零售店渠道层级多,加价 率高,而商品品类丰富程度和购物便捷程度低于线上,线下品牌纷纷触网,线上线下融 合的趋势明显;

2、中国软件(移动互联网发达,淘宝、天猫、京东平台和微信、微博等 流量入口普及,在线支付方式简单方便)、硬件(物流基础设施发达,线上购物物流体验 好且价格低廉)设施齐备,经过过去几年消费习惯的培育,网购接受度更高;

3、消费者分层,依然存在大量未被满足的需求。事实上,2017 年和 2018 年初至今,网购的增速 是加快的,1-5 月实物商品网上零售额 24819 亿元,增长 30.0%,占社会消费品零售总额 的比重为 16.6%;在实物商品网上零售额中,吃、穿和用类商品分别增长 42.4%、24.9% 和 30.7%。

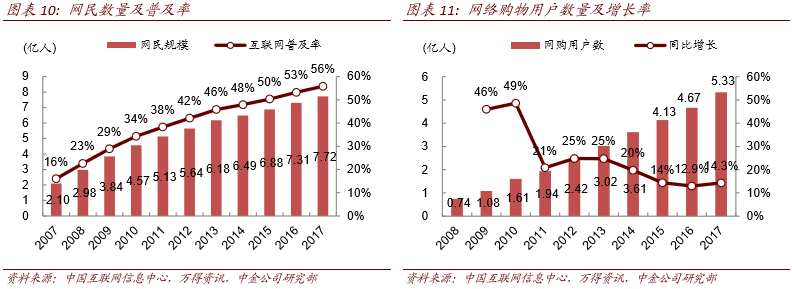

网购人数将继续保持稳步增长,互联网普及率、网购渗透率均有提升空间。根据互联网 信息中心(CNNIC)数据,截止到 2017 年底,我国网民数量达到 7.72 亿人,同比增长 6%, 实现稳定增长;而网络购物用户数达到 5.33 亿人,同比增长 14.3%,较 2016 年的 12.9% 有所加快。与美国对比,我国在互联网普及率(中国:56%,美国:84%)、网民中网络 购物渗透率(中国:69%,美国:78%)方面均有一定提升空间。

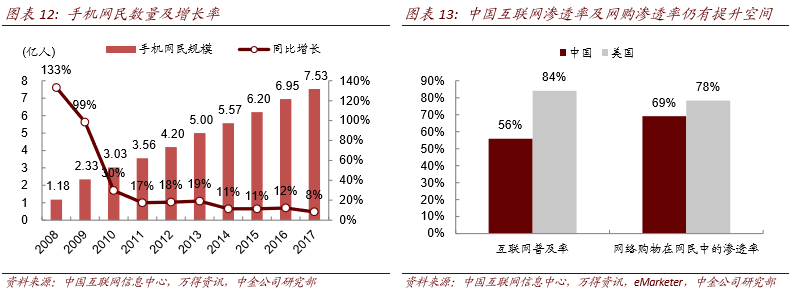

移动网购渗透率提高,利好快递业务量增长。2017 年中国移动购物在整 体网络购物交易规模中占比达 81.3%,较 2016 年提高 4.6 个百分点,已经成为网购的主 流,并且占比将继续提升。移动网购市场规模和份额的稳步增长反映消费习惯的改变, 从多方面利好快递业务量增长:

1、移动端购物场景更多元化、碎片化,下单方便快捷,不受时间和地点的限制,具有高频率、单次金额相对更低的特点;

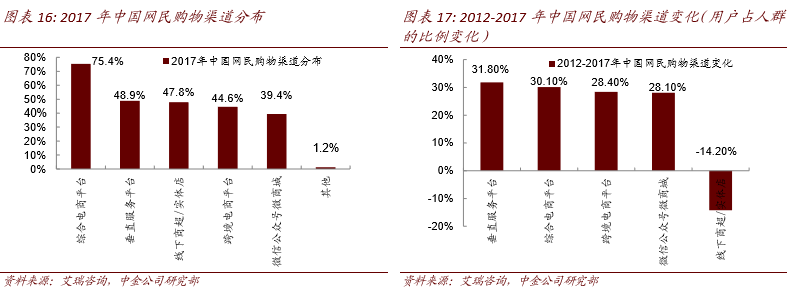

2、智能手机的普及使 得互联网可得性和使用容易程度大大提高(与传统 PC 端相比),西部和农村的人群网购 成为可能,扩大了潜在的用户空间。根据艾瑞咨询数据,过去几年出现明显的购物渠道 向线上转移的趋势,同时各类垂直电商也随着消费者的需求而崛起,贡献新的增长。

区域分布极不均衡,

预示未来长期增长空间仍较大

PART/03

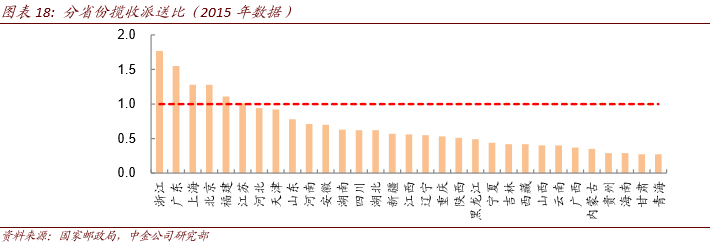

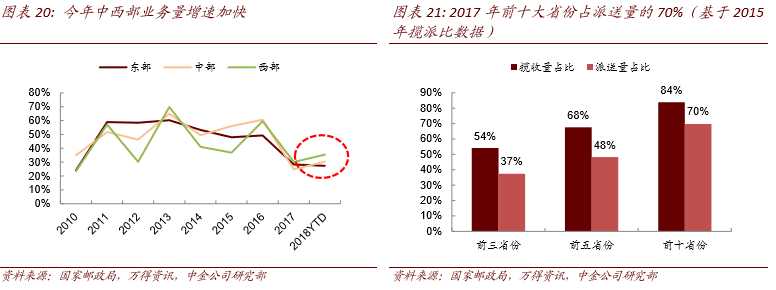

从快递业务量本身的情况来看,区域分布不均衡,东部地区占了整体快递业务量的 81.1% (2017 年,按揽收量),中西部依然有很大发展空间三通一达物流,并且快递网络的覆盖面和通达程 度已经能够很好的满足物流要求。以 2015 年的揽派比数据为基础测算,前 5 大(广东、 浙江、江苏、上海、北京)、前 10 大省份占了派送量的 48%、70%,其余省份尚未发力。 并且渗透率高的东部地区依然保持着稳健的增速(1-5 月同比增长 27%),并未出现放缓 势头,因此我们认为即使是东部,快递业务量依然未触及天花板,而中西部地区今年增 速是加快的,增长开始发力。

农村、跨境、垂直电商、社交电商等

增长点涌现,存在大量尚未被满足的需求

PART/04

农村网购、跨境电商接力增长。随着农村人均可支配收入的增长、互联网的普及和快递 物流渠道的下沉,农村网购经历了快速增长;而农村地区本身线下流通渠道中的商品种 类和质量就不如线上,在基础设施能够满足的情况下农村网购更有吸引力。但目前我国 农村互联网普及率(35.4%)远低于城镇(71%),还有很大提升空间;并且在农村网民中, 网购消费、支付等应用上的使用率与城镇的差异达到 20 个百分点,网购的渗透率较低, 仍有很大发展空间。根据中国电子商务研究中心数据,2017 年中国农村电商网络零售额 达到 1.2 万亿人民币,同比增长 39%,占比 20%,该机构预计 2018 年继续同比增长 35% 至 1.6 万亿人民币。

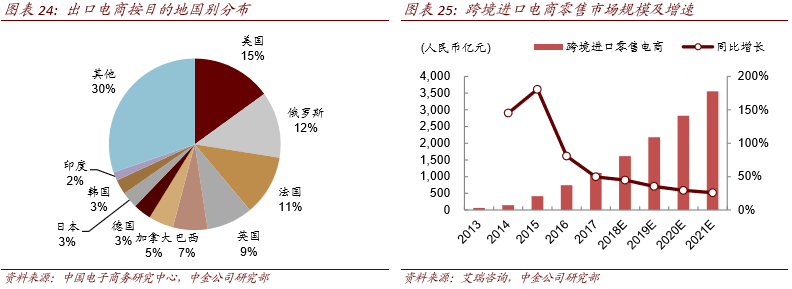

跨境电商处在快速增长期,随着俄罗斯、巴西、印度等新兴国家电子商务的蓬勃发展, 诞生了诸多新的电商消费需求。得益于产品性价比高,中国目前以出口为主,据电子商 务研究中心监测数据显示,2017 年中国跨境电商交易额达 8.2 万亿元,同比增长 22.3%, 其中出口 6.3 万亿元,占比 77%。跨境出口电商中 B2B 业务为 5.1 万亿元,占比 81%,零 售 1.2 万亿元,占比 19%,较 2016 年提高 2 个百分点,这一部分需要快递服务支持。另 一方面,伴随着消费升级的趋势,中国消费者对于国外优质的产品需求越来越大,同时 国外品牌也瞄准中国巨大的消费市场,跨境进口零售迎来高速增长期,预计 2018-2021 年跨境进口零售电商市场规模将实现 34%的复合增速。

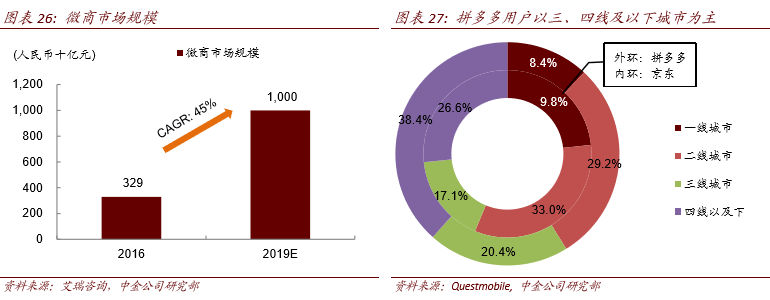

微商、拼多多等社交电商模式崛起,反映不同层次消费者的需求尚未得到满足。微商、 拼多多等社交电商目标消费者以三线以下城市、相对低收入的人群为主,随着微信、微 博等社交平台的普及能够快速兴起,说明依然存在大量未被满足的需求,尤其是不同层 次的消费者,随着不断创新的商业模式对需求的深入挖掘,能够由“供给”刺激出新的 “需求” 。测算 2013-2016年微商交易额实现了 145%的复合增速,预计 2017-2019 仍将保持 44%的复合增速。微商的发展为快递带来了巨大的业务增量:2016 年微商市场 规模已达 3300 亿(相当于网购金额的 7%),贡献快递增量并且客单价更低。

长远看,

中国物流市场提供广阔空间

PART/05

与制造业协同带来新的业务增量。国家邮政局发展研究中心的研究指出,客户需求个性 化和多样化正在推动制造业供应链从大规模生产向小规模、多频次生产转变,对应的物 流方式也从整车物流向包裹物流转变,因此快递业与制造业可以实现很好的产业协同, 共同发展与升级。根据国家邮政局1,快递与制造业协同发展示范项目已达 301 个,年支 撑制造业产值 2375 亿元。

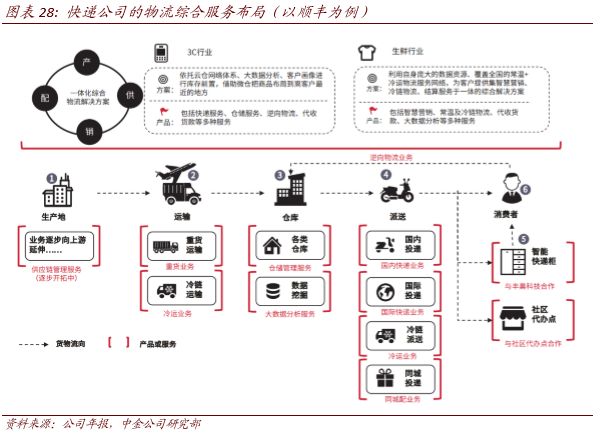

中国物流市场空间巨大,快递(2017 年接近 5000 亿元收入)只是其中很小的一个子版 块;快递行业因其规模经济已经诞生了如通达系和顺丰这样的大公司,我们认为未来它 们在中国综合物流市场中也将大有作为,有望为提高中国整体物流效率做出贡献。除直 营模式的顺丰大举发力重货、冷运、同城、国际等新业务并且取得明显成效以外,通达 系快递公司同样也在形成各自的布局:以韵达为例,韵达快运业务 2017 年 10 月正式起 网,2017 年完成快运业务量 6.45 万吨,实现快运服务收入 2270.28 万元,国际业务方面 韵达在 24 个国家和地区开通国际业务,2017 年进口业务同比增长超过 273%。虽然从单 一快递业务到综合物流服务可能需要经过漫长的时间,但我们认为从长远发展来看快递 公司在综合物流方面具有潜力。

行业格局怎样?竞争格局持续改善:

龙头获得份额,单价有望止跌企稳

PART/06

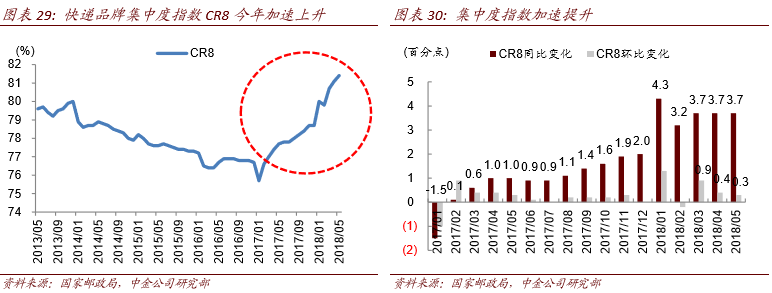

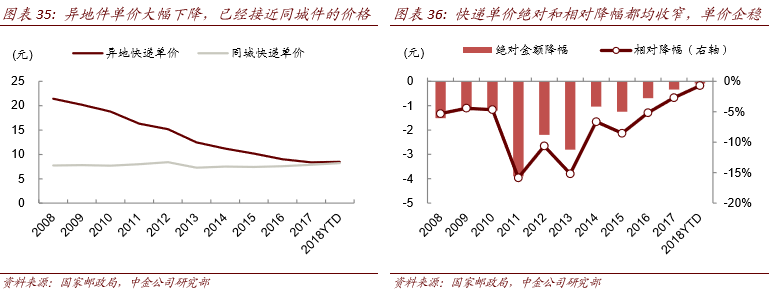

快递行业经历了两个阶段,2016 年底之前,行业的竞争是加剧的,格局看起 来是趋向于恶化的,由于激烈的竞争和显著的规模经济带来的成本下降,快递公司不得 不通过挤压加盟商利润的形式降价,异地快递单价从 2008 年的 21.4 元下降到 2017 年的 8.4 元,同比下降 61%,而同一时间区间内同城快递单价反而从 7.75 元上涨到 7.90 元;与之对应的是,新进入者众多,小公司可以依靠低价获取市场份额,因此前八大公司的 市场份额从 2013 年 5 月(可得的最早数据)的 79.6%一路下行到 2017 年 1 月的 75.7%, 集中度下降,市场呈现分散化趋势。

但是,在这一过程中我们看到以下几点因素的逐渐积累,酝酿着行业格局的改变:

1、异地快递价格已经非常低廉,2017 年异地快递单价仅比同城件高 0.5 元(6%),加盟商利润微薄甚至出现一定程度的亏损,网点不稳定问题时有发生,价格继续下降空间不大;

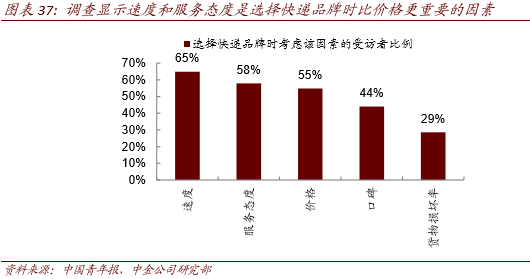

2、随着消费升级和电商平台之间的竞争,物流服务和体验成为重要的竞争因素,商家越来越看重物流服务的品质,单纯的低价竞争对于价格敏感性大幅降低的商家来说吸引力已 经不明显;

3、快递公司上市之后均有业绩承诺(A 股)和对股东的回报要求,并且也越来越重视整体网络的稳定性,不能再靠牺牲网点利益的方式来实现粗犷式增长。

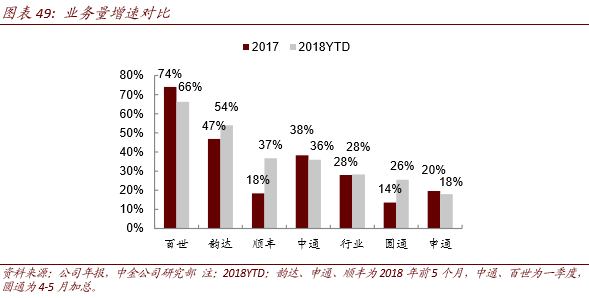

集中度扭转跌势重回上升通道,连创新高。转折点正是快递公司的陆续上市。从 2017 年 起,我们看到二线快递品牌由于缺少品牌知名度和规模经济,业务量增速和盈利能力均 显著差于大公司,不得不被迫转型或者被收购,一线公司开始重新抢占二线公司市场份额,因此前八大公司的市场份额扭转了过去多年的下跌趋势,从 2017 年开始持续上涨, 经过一年多的市场不仅收复失地反而连创新高,并且呈现加速上升趋势(今年 1-5 月 CR8 分别同比提高 4.3、3.2、3.7、3.7、3.7 个百分点,较去年的同比提升幅度大幅加快)。除 此之外,前几大快递公司中间也出现分化,增速快的公司(百世、韵达、中通)与行业 增速的差距在增大:按照最新可得的数据,百世(66%,1Q18)>韵达(54%,前 5 个月)> 顺丰(37%,前 5 个月)>中通(36%,1Q18)>圆通(26%,4、5 月)>申通(18%,前 5 个月),市场份额排序为中通(16.1%)>韵达(13.6%)>圆通(13.4%)>百世(9.6%)> 申通(9.2%)>顺丰(8.6%)。

末端单价企稳,有望开始回升。从 2016 年开始快递的单价降幅已经出现收窄明显趋势,到今年以来更为明显,4 月首次实现同比上涨 0.5%(此前个别月份出现单价同比上涨为春节错期导致,如 2017 年 1 月、2018 年 2 月),之后 5 月再次下跌,我们认为能否出现 持续上涨仍需要继续观察验证。5 月异地件单价同比下跌-2.9%,差于 4 月的上涨 0.5%, 但小件化趋势下单件重量逐渐降低,实际的单价可能好于这一数据;1-5 月平均单价同比 仅下降 1.8%,大幅高于去年同期 9.7%下降和去年全年 7.1%的同比下降。

单价不再是主要的竞争手段,服务质量好的公司增速快。今年以来,根据我们的调研和 了解,的确还存在有个别区域内的小范围价格竞争,但并没有引起全行业的跟随。我们 认为,在目前几大快递公司都已经融资、上市之后,很难通过价格战彻底打垮竞争对手, 而目前的快递价格本身就已经很低,尤其是异地快递,几乎仅仅略高于同城件,消费者 对于价格的敏感度将会降低,而更多关注快件的时效性、收派件时的服务质量等因素。根据 2017 年 3 月份中国青年报的调查2,在选择快递品牌时,速度和服务态度是最多受 访者考虑的因素,其次是价格、口碑、货物损坏率等。电商卖家也会因为买家对物流服 务的重视程度而选择服务质量更好的快递服务商,而不是仅仅停留在原来的“包邮”上。 例如,淘宝上的商家可以根据菜鸟网络发布的菜鸟快递指数,选择时效、服务、评价等 方面排名高的快递公司。从过去几年的结果来看,也是满意度高(和满意度提升快)、时效性好的公司实现的增长更快。

末端最后一公里业态将呈现更加多元化

PART/07

韵达、申通、中通转让丰巢股份收回现金,获得一次性投资收益

韵达股份、申通快递分别公告将以人民币 12.12 亿元、8.185 亿元的价格出售各自持有的丰巢科技的13.5%、9.1%股份,购买方为顺丰控股股东明德控股旗下子公司深圳玮荣,交易后韵达、申通将不再持有丰巢科技股份。中通并未公告出售丰巢科技股份,但从韵达和申通公告来看,交易完成前丰巢的股东已经不包含中通快递,我们预计中通此前已经将股份转让给深圳玮荣。

中通、韵达和申通在 2015 年与顺丰、普洛斯等共同成立丰巢科技(顺丰为第一大股东), 从事快递柜业务,丰巢在 2017 年 1 月、2018 年 1 月完成两次增资。此次出售股权将实 现一定投资回报,韵达、申通将分别收回现金 12.12 亿元和 8.185 亿元,对应丰巢估值为 90 亿元人民币。根据韵达公告,出售将带来税后一次性收益 4.4 亿元人民币(相当于我 们目前 2018 年盈利预测的 20%);申通未公告对公司盈利的影响,按比例折算我们测算 申通将获得一次性处臵收益约2~3亿元(相当于我们目前2018年盈利预测的11%~16%),虽然申通和韵达每轮增资成本和出售价格相同,但二者增资的金额和比例不同导致平均 成本不同,因此可能与我们的测算存在差异。

末端最后一公里业态将呈现更加多元化

未来快递最后一公里的形态会呈现出越来越多元化的趋势,包括快递员直接送货上门、快递柜、合作代收点、以及未来通过无人机配送等。快递柜作为末端一公里 的重要补充,方便了消费者,同时也使得快递公司末端成本更低。根据国家邮政局3,2017 年全国累计建成智能快件箱 20.6 万组,箱递率提升到 7%。

►韵达、申通转让丰巢股份,不会影响末端继续使用丰巢快递柜。根据官网资料,丰巢快递柜目前覆盖超过 80 个城市,已安装运营的智能快递柜达约 7.5 万个,日均包 裹处理量超过 900 万件;顺丰的件量在丰巢整体的量中占比较小,无法满足丰巢的 产能,我们认为韵达、申通股权关系的退出不会影响末端继续使用丰巢快递柜。

►韵达、申通、中通此前均公告投资菜鸟旗下的菜鸟驿栈,丰富最后一公里渠道。菜 鸟驿站是由菜鸟网络牵头建立的面向社区、校园的第三方末端物流服务平台,通过 与个体、连锁、物业、校园合作,为消费者提供包裹代收、代寄等服务。目前菜鸟 驿栈“最后一公里”网点覆盖了国内 100 个城市的社区以及 1800 余所大学的校园。

►最后一公里快递柜或驿栈目前尚亏损。根据公司公告,丰巢科技、菜鸟驿栈 2017 年均实现净亏损,金额分别为人民币 3.85 亿元和 2.90 亿元。我们认为随着业务量规 模的进一步增长,用户粘性的提高以及提供的增值服务增加,最后一公里的商业模 式也将实现盈利。

公司继续分化,

龙头公司盈利高增长

PART/08

规模经济带来盈利能力提升

快递行业具有非常明显的规模经济的特点:从 2013 年到 2016 年,虽然行业终端价格和 快递公司的单票收入一直下降,但快递公司的毛利率、净利润、单票净利润不降反升, 主要得益于规模经济带来的单位成本和单票三项费用下降。

2017 年,由于末端网点普遍生存状况艰难,快递公司总部对网点存在让利,因此 2017 年单票利润均略有下滑,而在终端价格逐渐企稳甚至上涨的情况下(虽然仍需要继续观察验证),未来价格或有望传导到总部的单票收入。

向前看,我们认为快递公司的规模经济性仍将持续。从中通来看:

1、公司从 2016 年起 开始投入自有车队和大型卡车,通过提高装载率和节省司机成本,单票运输成本同比下降,未来仍有空间,

2、自动化分拣设备从 2017年开始大力投入,能够有效提高分拣效率同时减少错误率,降低对人工的依赖,旺季峰值业务量时期将体现其规模经济型;

3、三项费用增长率慢于业务量,继续享受规模经济。

固定资产投入建立护城河

快递行业享受规模经济和先发优势,已经建立的完善的快递网络(转运中心、 车辆以及加盟商等),是运营效率和服务品质的保证,也是主要的竞争力来源,而持续的 投入能力将巩固和深化其经济护城河。

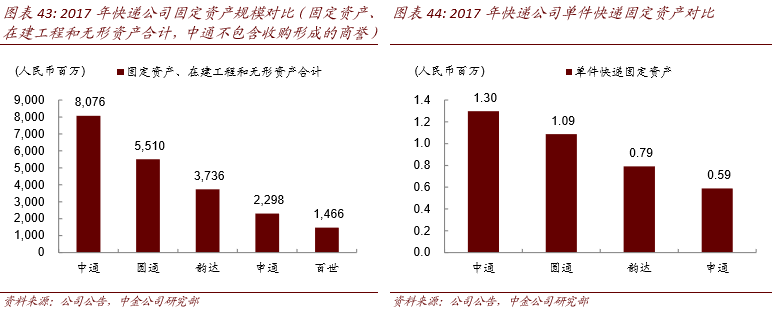

从固定资产可以反映快递公司总部的投入情况和发展战略。从总资产规模上看,中通(258 亿)>圆通(141 亿)>百世(108 亿)>韵达(94 亿)>申通(88 亿),其中中通、百世的 资产中包含 IPO 募集资金在内的账上现金和存款共 106 亿、53 亿。从固定资产来看,按 固定资产+在建工程+无形资产(包括土地使用权、软件等,但不包括中通由收购加盟商 形成的商誉)计算快递公司的“投入”,排名为中通(81 亿)>圆通(55 亿)>韵达(37 亿)>申通(23 亿)>百世(15 亿) 。按照每件快递的投入计算(=(固定资产+在建工程+ 无形资产)/快递业务量),中通的投入最高(1.30 元/件),其次为圆通(1.09 元/件)和 韵达(0.79 元/件),申通与其他三家相比差距较大,仅为 0.59 元/件。从资本开支看,除 韵达外,各快递公司 2017 年的资本支出都高于 2016 年,投入力度上也是中通领先,其次为韵达和圆通,申通、百世相对较低。从投资的能力来看,中通账上现金最多,经营 活动现金流也最高,因此具备最强的投入实例,此外,韵达通过非公开发行募集 39 亿人 民币(2018 年 4 月到账),增强了自身资金实力。

公司分化或加剧

过去三年,持续获得市场份额的主要为中通、百世、韵达。我们认为,除百世基数低且 存在一定的价格竞争因素外,中通和韵达能够实现高于行业的业务量增长,服务质量是 重要的原因之一,也是它们与其他快递公司的重要差异化之一。

从今年以来的数据看,这三家公司继续保持增长动能,高增速持续验证:韵达 1-5 月业 务量增速达到54%,高于行业达到26 个百分点;中通一季度业务量增长36%,高于行业5 个百分点,但公司指引二季度业务量同比增速区间为 35.3%~38%,同时公司目标为全年 业务量增速快于行业 10 个百分点;百世物流一季度快递业务量增速达到66%,高于行业 达到36 个百分点。

因此,在行业增速自然放缓的趋势下,管理精细化、成本控制好、服务质量优 的龙头公司有可能实现大幅快于行业的增速,持续获得市场份额。如果行业业务量在 2018/19 年实现 25%、20%的增速,那么龙头公司有望实现 35%、30%的增速,盈利有可能超过我们的预测。

———END———

限 时 特 惠: 本站每日持续更新海量各大内部创业教程,一年会员只需98元,全站资源免费下载 点击查看详情

站 长 微 信: Lgxmw666