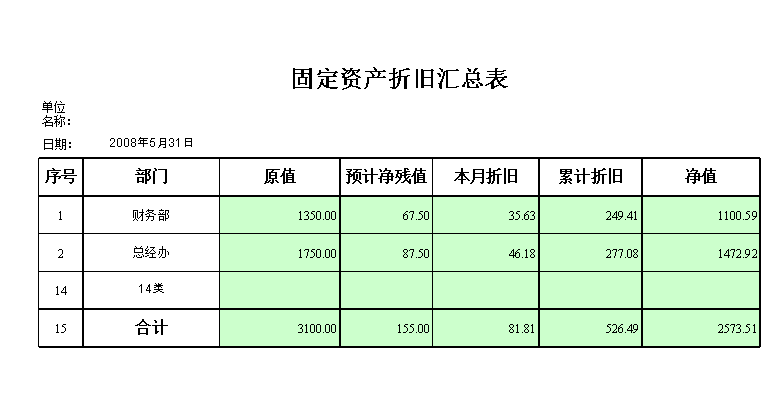

固定资产

几个术语

固定资产账面净值(折余价值)=固定资产原值—累计折旧额

固定资产账面价值(账面净额)=固定资产原值—累计折旧额—固定资产减值准备贷 方余额

(二) 影响固定资 产折旧因素

1.固定资产原价;

2.预计净残值;

3.固定资产减值准备;

4.固定资产的使用寿命。

(三) 固定资产折 旧计提范围

1.不提折旧的固定资产:

(1)已提足折旧仍继续使用的固定资产,不提折旧;

(2)按规定单独作价作为固定资产入账的土地固定资产减值准备账务处理,不提折旧;

(3)改扩建期间的固定资产、更新改造过程停止使用的固定资产,应将其账面价值转 入在建工程,在改扩建期间不再计提折旧。

(4)提前报废的固定资产,不再补提折旧。

【注意 1】因大修理而停工的固定资产、不需用、未使用的固定资产需要提取折旧。

2.当月增加的固定资产,当月不计提折旧,从下月起计提折旧;当月减少的固定资产,

当月仍计提折旧,从下月起不计提折旧。

3.企业至少应当于每年年度终了,对固定资产的使用寿命、预计净残值和折旧方法进

行复核。与固定资产有关的经济利益预期实现方式有重大改变的,应当改变固定资产 折旧方法。固定资产使用寿命、预计净残值和折旧方法的改变应当作为会计估计变更。

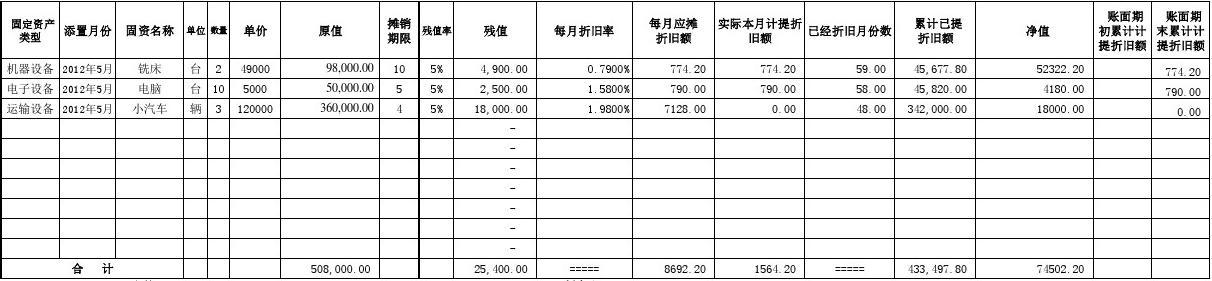

(四) 固定资产 折旧方法

1.年限平均法(直线法)

年折旧额=(固定资产原值-预计净残值)÷预计使用年限

=固定资产原值(1-预计净残值率)÷预计使用年限 月折旧额=年折旧额÷12

2.加速折旧法

加速折旧常用的有以下两种:

(1)双倍余额递减法 年折旧率=2/预计使用年限×100%

固定资产年折旧额=固定资产期初净值×年折旧率=(固定资产原值-累计折旧)× 年折旧率

固定资产月折旧额=固定资产年折旧额÷12

【注意 2】要求在倒数第二年改为年限平均法。这里在采用双倍余额递减法计提折旧的 时候除了最后两年之外是不需要考虑预计净残值的。

(2)年数总和法 年折旧率=尚可使用期限/年数逐年相加总和 年折旧额=(固定资产原值-预计净残值)×年折旧率 月折旧率= 年折旧率/12

(五) 累计折旧 会计处理

借:制造费用 (生产用固定资产计提累计折旧)

管理费用 (行政管理用固定资产计提的累计折旧)

销售费用 (销售部门用固定资产计提的累计折旧)

在建工程 (用于工程建造的固定资产计提的折旧)

其他业务成本 (经营出租的固定资产计提的累计折旧)

研发支出 (技术研发用固定资产计提的累计折旧)

管理费用 (未使用、不需用的固定资产计提折旧) 贷:累计折旧

(六)

固定资产账面价值小于固定资产的可收回金额,无需计提固定资产减值准备。固定资

固定资

产减值

产账面价值大于固定资产的可收回金额的差额,应当按照差额计提固定资产减值准备。

借:资产减值损失 贷:固定资产减值准备

固定资产减值准备一旦计提,以后期间不得转回。

【例题 计算分析题】甲公司某项设备原价为 120 万元,预计使用寿命为 5 年,预计净残值率为 4%; 假设甲公司没有对该机器设备计提减值准备。甲公司按双倍余额递减法计算折旧,每年折旧额计算如下:

年折旧率=2/5×100%=40% 第一年应提的折旧额=120×40%=48(万元) 第二年应提的折旧额=(120-48)×40%=28.8(万元) 第三年应提的折旧额=(120-48-28.8)×40%=17.28(万元) 从第四年起改按年限平均法(直线法)计提折旧:

第四、五年应提的折旧额=(120-48-28.8-17.28-120×4%)÷2=10.56(万元)

【例题 计算分析题】沿用【例题 5】的资料,采用年数总和法计算各年折旧。 第一年应提的折旧额=120×(1-4%)×5/15=38.4 (万元) 第二年应提的折旧额=120×(1-4%)×4/15=30.72 (万元) 第三年应提的折旧额=120×(1-4%)×3/15=23.04 (万元) 第四年应提的折旧额=120×(1-4%)×2/15=15.36(万元) 第五年应提的折旧额=120×(1-4%)×1/15=7.68 (万元)

(二)固定资产的后续支出

固定资产的后续支出包括:更新改造支出和大修理支出等。

(一) 资本化的后 续支出(更新 改造、改良)

更新改造等后续支出符合固定资产确认条件的,应当计入固定资产成本,同时将被替换部

分的账面价值扣除。 1.固定资产转入改扩建时: 借:在建工程

累计折旧 固定资产减值准备 贷:固定资产

2.发生改扩建工程支出时: 借:在建工程

贷:银行存款等 3.同时将被替换部分的账面价值扣除。

借:营业外支出 (净损失)

银行存款或原材料 (回收残值的价值或变价收入)

贷:在建工程 (被替换部分的账面价值) 4.生产线改扩建工程达到预定可使用状态时:

借:固定资产

贷:在建工程 5.转为固定资产后固定资产减值准备账务处理,按重新确定的使用寿命、预计净残值和折旧方法计提折旧。 更新改造后固定资产的入账成本=(改造前固定资产原值-累计折旧-固定资产减值准备)

+资本化的更新改造支出-被替换部分的账面价值 计入当期损益的金额=被替换部分的账面价值-回收残值价值或变价收入

(二)

费用化支出

与固定资产有关的修理费用等后续支出,不符合固定资产确认条件的,应当根据不同情况

分别在发生时计入当期管理费用、销售费用或其他业务成本。

(修理费、维

护费)

借:管理费用 (生产部门、管理部门使用的固定资产发生的修理费用)

销售费用 (销售机构相关的固定资产修理费用) 其他业务成本 (出租的固定资产修理费用) 贷:银行存款等

【注意 1】如果不能区分是固定资产修理还是固定资产改良,应当费用化,计入当期费用。

【注意 2】企业以经营租赁方式租入的固定资产发生的改良支出,应予资本化,计入长期待摊费用,在剩 余租赁期与租赁资产尚可使用年限两者中较短的期间内进行摊销。

【比较】融资租赁方式的固定资产、自有的固定资产发生的改良支出,应予资本化,计入在建工程,改造 完毕后由在建工程转入固定资产。

【例题 计算分析题】某航空公司 20×0 年 12 月购入一架飞机,总计花费 8 000 万元(含发动机), 发动机当时的购价为 500 万元。公司未将发动机作为一项单独的固定资产进行核算。20×9 年初,公司开 辟新航线,航程增加。为延长飞机的空中飞行时间,公司决定更换一部性能更为先进的发动机。新发动机 购价 700 万元,另需支付安装费用 51 000 元。假定飞机的年折旧率为 3%,不考虑相关税费的影响,公司 的账务处理为:

(1)20×9 年初飞机的累计折旧金额为:80 000 000×3%×8=19 200 000(元),固定资产转入在建 工程。

借:在建工程60800 000

累计折旧19200 000

贷:固定资产80 000 000

(2)安装新发动机:

借:在建工程7051 000

贷:工程物资7 000 000

银行存款51 000

(3)20×9 年初老发动机的账面价值为:5 000 000-5 000 000×3%×8=3 800 000(元),终止确 认老发动机的账面价值。

借:营业外支出3 800 000

贷:在建工程3 800 000

(4)发动机安装完毕,投入使用。固定资产的入账价值为:60 800 000+7 051 000-3 800 000=

64 051 000(元)

借:固定资产64 051 000

贷:在建工程64 051 000

———END———

限 时 特 惠: 本站每日持续更新海量各大内部创业教程,一年会员只需98元,全站资源免费下载 点击查看详情

站 长 微 信: Lgxmw666