2023年,确定性在哪里?3月20日,下周一晚八点;点击下方按钮预约,分享一些我的感悟。

观点 / 刘润 主笔/ 钟卉 责编/ 李桑

本文首发于2022年3月

今天,我们重发一篇过往比较受欢迎的文章《》,希望对你有所启发。

以下是这篇重发文章正文。

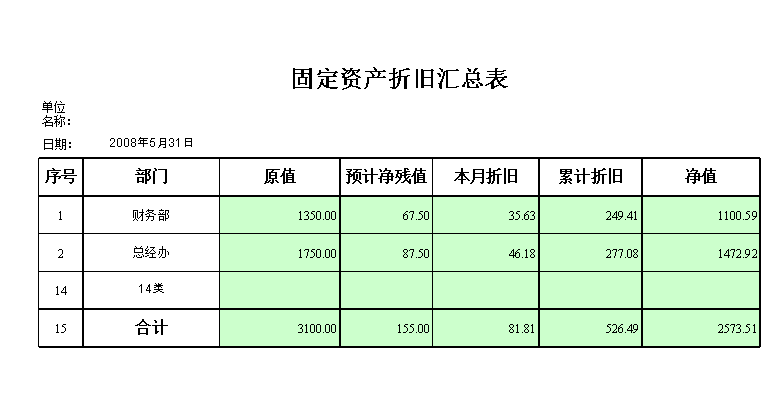

今天我们就来讲一个很重要的基本功,财务思维。

透彻理解商业世界,你需要财务思维

很多人对财务知识有一个误解,觉得这是财务专业人士才应该掌握的。作为创业者、员工,好像不懂财务也没关系。

其实完全不是这样。

财务,是每一位商业人士都必须要掌握的一门语言。

拥有财务思维,你才能透彻理解很多商业的基本逻辑。

比如,股神巴菲特在1988年总资产等于,花了13亿美元买可口可乐的股票。这么大笔的投资,他的决策依据是什么呢?

他看一个财务指标:净资产收益率(ROE)。

巴菲特往前看10年,发现从1978到1982年,可口可乐公司的净资产收益率总资产等于,保持在20%左右。10年间净资产收益率的变化趋势,稳定增长。

净资产收益率不低于20%,加上能稳定增长,这样的企业符合巴菲特的选股理论。

往后看10年,巴菲特在可口可乐这只股票上赚了120亿美元。

所以,“净资产收益率”是巴菲特投资公司时,最看重的一个指标,也被叫做全能指标。

为什么它这么重要?

因为它经过分解,可以清楚地看到一个公司的经营能力,和盈利能力。所以它也是衡量你的生意成不成功,衡量你赚钱能力,最重要的指标。

那,到底什么是净资产收益率呢?

ROE,代表了你的经营能力

ROE,就是净资产收益率,经常出现在财务报表上,也叫股东权益报酬率,权益利润率。

我们分开来看。

首先,什么是净资产?

假如一家公司账面上拥有的所有资产,加在一起是2个亿,那代表公司的资产就是2个亿。

但是,2个亿中,有1个亿是借来的。向客户借来的,向供应商借来的,向银行借来的。

从各个地方借来的1个亿,我们叫负债。

资产减去负债,就是公司的净资产。

那么,公司的净资产就是2亿减去1亿,等于1亿。

再来看收益率。

还是这家公司,假设它一年挣了2000万的利润,请问它的盈利率是多少?

如果用2亿的总资产作为分母,那么资产收益率是10%;如果用1亿的净资产作为分母,得出净资产收益率是20%。

这两个收益率,哪个更能代表一家公司的盈利能力?

答案是,净资产收益率。

为什么?因为借钱,是你的一个经营行为。

如果你觉得这事可以赚钱,你应该多借钱啊,6个亿、8个亿、9个亿,都行。

如果你能借到9个亿,加上你原本的1亿净资产,你手上总共就有10个亿了。

按10%的总资产收益率来算,你一年赚了1个亿。1个亿的利润,除以1个亿的净资产,那你今年净资产收益率就是100%。

100%,代表什么?代表所有股东能挣到的钱就翻倍了。

所以说,净资产收益率代表一个公司真正的经营能力,和盈利能力。

如何提高净资产收益率?

净资产收益率这么重要,那怎么做才能提高?

我们可以从三方面入手。

财务管理中,有一个很重要的分析框架,叫“杜邦分析法”。我们用它来进一步分解“净资产收益率”,可以分解为3部分:

1)销售净利率;2)资产周转率;3)权益乘数。

我们一个一个来看。

第一,销售净利率。

假设你进了一个杯子,成本80块,然后你100块钱卖出去了。

我们简单来看,就是收入100,成本80,赚20。

那你的销售净利率,就是20(净利润)÷ 100(销售额),等于20%。

第二,资产周转率。

周转率,等于销售额÷总资产,可以理解为对资金的使用效率。

还拿刚才那个杯子举例,如果你花了一个月的时间,把这个杯子卖掉,然后把钱收回来。于是你又去进货,一个月之后又卖掉了。

也就意味着,80块进货,一个月后100块卖掉,你一年最多能卖12次。

如果按销售净利率20%×周转12次,你就赚了12倍的钱,240块。

如果进货之后,严重滞销,一年才卖出去,你就只赚20块。

总资产周转率,也就是资产转了多少次,用了多少次。

周转率高,说明你对资金的使用效率更高。

第三,权益乘数。

什么叫权益乘数?

我有1个亿,借了1个亿,现在我拥有2个亿,我的权益乘数就是2。

我有1个亿,借了9个亿,现在我有10个亿了,我的权益乘数就是10。

权益乘数,就是资产总额÷权益总额,也就是总资产÷净资产。

现在,我们来看这个完整公式:

ROE(净资产收益率)=销售净利率×总资产周转率×权益乘数

用“杜邦分析法”分解ROE的意义是什么?

它帮助我们把复杂的大问题,拆分成若干小问题,清楚地看到其中的每一个指标。

然后,先衡量我们的经营水平,再帮助企业去判断,要在哪个方面提升。

所以说,“杜邦分析法”是一个重要的财务思维。

作为经营者,要把这个概念牢牢地刻在脑海中,因为这关联到一件事,就是你做生意,到底靠什么赚钱。

这个世界上,做生意靠什么赚钱?

当我们理解了净利率,理解了周转率,理解了权益乘数,再去看一家公司时,应该怎么提高,怎么赚钱呢?

至少有三个办法:

一是让你每一个销售产品的毛利,尽量的高;

二是让你的产品周转速度,要足够的快;

三是尽量多借钱。

当然,有一点必须提醒大家,这里并不是鼓励大家去借钱。

而是说如果你做的事确实能赚钱的话,钱借的越多,权益乘数越大,你可能赚的越多。

反过来,也更危险了,钱借的越多,亏的也越多。

如果这三点同时努力,效果也会越好。

与毛利率、周转率、权益乘数这三点对应的,有三条赚钱路径,分别是:

能力,速度,和胆量。

我们分别来看。

有些公司,是靠能力来赚钱的。也就是销售的净利率。

比如苹果。我就是产品做得好,卖得好,能力强。

比如华为。在华为,产品毛利率是不可以低于40%的。

如果某个产品毛利率低于40%,华为公司可能几乎会把这个项目砍掉。

为什么?因为分钱的人太多,我们以前写过文章,写华为分钱的逻辑。

华为的毛利率,硬件产品能做到40%,非常非常高了。但是你还会买。

这就是因为产品做得好。有差异化。有竞争力。

卖得贵也有人买,这是能力。

这就是靠产品的高毛利率在赚钱。

有些行业,是靠速度来赚钱的。

比如,零售行业。基本上靠速度赚钱。

Costco,一家超高效率的收费会员制连锁仓储超市,它的商品以低价高质著称。

便宜到什么程度?

曾经有一回,雷军逛完Costco后对媒体说:

那是三四年前,我跟一群高管去美国出差,一下飞机他们就去了Costco,晚上他们回来跟我展示采购的战果。

我问猎豹CEO傅盛买了什么,他说买了两大箱东西。

新秀丽的超大号箱子再加一个大号箱子,在北京卖多少钱?大概是9000多元人民币。

有人知道Costco卖多少钱吗?900元人民币,相当于150美元。

反正我听完了以后真的是一下子就震住了。后来我专门去研究了Costco是一个什么样的公司。

原来,它的库存周转天数,是29.5天

这是什么概念?就是说,同样的一盘货,一年能周转12.7次。

再举个例子。

运动鞋服行业,在2009-2012年,曾遇到过很大的库存危机。

库存危机之前,整个行业的库存周转天数,大概是100多天。

一双鞋,从生产出来,到进入库房,100多天之后,也就是3个月到4个月之间,才能把它卖掉。

但是,在这次库存危机之后,整个行业的效率提高了。

现在的平均库存周转天数,是60-70天。

大概是2个月左右,就能把一双鞋子卖出去。

所以,这个行业现在变得特别厉害。李宁变得很厉害。安踏变得很厉害。

今天变得厉害的原因,不仅仅是因为国潮,而是整个行业经过洗礼之后,效率获得了极大的提高。

什么人靠胆量赚钱?

投资人。房地产公司。

早期的时候,很多房地产公司,开发一个项目,基本上是不用到自己的资金的。

拍下一块地之后,直接拿地去银行抵押,借到第一笔钱。

开发到一定阶段,终于拿到预售许可了,然后去卖一批房子,又拿到一笔钱。

整个开发的过程中间,基本上用不到自己的钱。或者说,钱,肯定要用到一点,但跟它总金额比起来,比例是很小的。

也就意味着,“权益乘数”是极大的。

在这条路径上,房地产商赚钱的能力极强。

但是,这要靠胆量的。

权益乘数,考验你的胆量,敢不敢借钱、加杠杆来经营?

如果有一天,一旦出现问题,反过来的乘数效应也是巨大的。

可能会一下子出现巨大的风险。甚至崩盘。

最后的话

今天我们讲了一个很重要的财务思维基本功:

净资产收益率,与杜邦分析法。

ROE(净资产收益率)=销售净利率×资产周转率×权益乘数,是真正衡量公司赚钱能力的最重要的指标。

1)销售净利率,考验你的能力;

2)资产周转率,考验你的速度;

3)权益乘数,考验你的胆量。

衡量一下自己,你在靠能力,速度,还是胆量赚钱?

如果你今天还是一家初创公司,一定要想清楚,把自己的核心能力,建立在哪条路径上。

也一定要找到自己相对较弱的一环,努力把短板补上。

现在,在家苦练基本功,恶补财务思维。

等春天来临,才能肆意生长,一路狂奔。

祝福。

———END———

限 时 特 惠: 本站每日持续更新海量各大内部创业教程,一年会员只需98元,全站资源免费下载 点击查看详情

站 长 微 信: Lgxmw666